Может ли инвестиция в «М-видео» быть примерно такой же по прибыльности, как в автомойку?

В прошлой статье мы узнали, что да, может. Чтобы окончательно в этом убедиться, нужно сравнить их мультипликаторы.

Мультипликаторы — производные финансовые показатели, по которым инвесторы оценивают инвестиционную привлекательность бизнеса в отрыве от его масштаба. Они показывают относительные характеристики бизнеса, не затуманивая разум миллиардами.

Пример сравнения компаний по мультипликатору

Компания «Большой холдинг» стоит 10 млрд рублей и приносит 20 млн прибыли в год. Это большие числа, но мультипликатор P/E у компании 500. Это значит, что если целиком купить «Большой холдинг» за 10 млрд рублей, то инвестиции окупятся за 500 лет.

Компания «Маленькая лавочка» стоит 200 млн рублей и приносит те же 20 млн прибыли в год. Всё еще большие числа, но мультипликатор P/E уже не 500, а 10 — соотношение стоимости и прибыли лучше, чем у «Большого холдинга».

Мультипликаторы помогают сравнить разные компании на единой шкале.

Мультипликаторы лежат в основе стоимостного подхода к инвестированию, который предлагает находить и покупать акции недооцененных компании. Подробнее об этом мы рассказывали в статье о твиттере и шаурме.

Теперь разберем на примерах основные мультипликаторы.

P/E — price to earnings

P/E — отношение цены компании к прибыли. Если точнее, рыночной цены акции к чистой прибыли на одну акцию. Или рыночной капитализации всей компании к годовой чистой прибыли.

Показатель P/E отражает, за сколько лет компания себя окупает, и позволяет сравнивать бизнесы из разных отраслей. Например, историческое среднее значение P/E для рынка акций США — около 15, а для российских акций — вдвое меньше. Таким образом, если P/E у американской компании от 0 до 15, можно считать ее недооцененной относительно широкого рынка. Если больше — вероятно, акция переоценена. Отрицательное значение мультипликатора говорит о том, что компания принесла убыток.

Но надо понимать, что просто сравнивать две принципиально разные компании по одному показателю P/E опрометчиво. В одной компании на ранней стадии могут быть большие капитальные расходы, которые съедают большую прибыль. А в другой прибыль гораздо меньше, но и капитальных расходов меньше, из-за этого ее показатель P/E будет выглядеть лучше.

Это различие можно также увидеть, если посмотреть на показатели P/E для разных секторов экономики. В апреле 2022 года P/E у технологических компаний США — 27,2, в сырьевом секторе — 17,9, а в среднем по всему американскому рынку — 22,2.

Таким образом, P/E — хороший показатель, но не единственный.

P/E «Роснефти» и «Газпрома»

| «Роснефть» | «Газпром» | |

|---|---|---|

| Рыночная капитализация | 4637 | 5740 |

| Прибыль за год | 883 | 2684 |

| Мультипликатор P/E | 5,25 | 2,14 |

P/E «Роснефти» и «Газпрома»

| Рыночная капитализация | |

| «Роснефть» | 4637 млрд рублей |

| «Газпром» | 5740 млрд рублей |

| Прибыль за год | |

| «Роснефть» | 883 млрд рублей |

| «Газпром» | 2684 млрд рублей |

| Мультипликатор P/E | |

| «Роснефть» | 5,25 |

| «Газпром» | 2,14 |

P/S — price to sales

Мультипликатор P/S — это отношение рыночной цены акции к выручке, приходящейся на одну акцию. Его используют для сравнения компаний одной отрасли, где маржинальность будет на одном уровне. Лучше всего подходит для тех отраслей, где считается, что выручка последовательно создает соответствующие объемы прибыли или денежного потока, — например для торговли.

для российских акций значение коэффициента меньше 2 считается нормой. P/S меньше 1 указывает на недооцененность.

Так же, как и в случае с P/E, показатель P/S варьируется в зависимости от рынка и сектора. У технологических и быстрорастущих компаний оценка обычно выше, ведь покупатели закладывают в цену будущие потоки компании. Пример: на начало 2022 года средний P/S для акций США — 2,88, а у компаний, разрабатывающих ПО, — выше 8.

Преимущество P/S в том, что его можно рассчитать для всех компаний, так как его значение бывает только положительным, потому что выручка может быть только положительной.

P/S для НКХП и «М-видео»

| НКХП | «М-видео» | |

|---|---|---|

| Рыночная капитализация | 22,6 | 48,93 |

| Выручка | 6,38 | 476 |

| Мультипликатор P/S | 3,54 | 0,1 |

P/S для НКХП и «М-видео»

| Рыночная капитализация | |

| НКХП | 22,6 млрд рублей |

| «М-Видео» | 48,93 млрд рублей |

| Выручка | |

| НКХП | 6,38 млрд рублей |

| «М-Видео» | 476 млрд рублей |

| Мультипликатор P/S | |

| НКХП | 3,54 |

| «М-Видео» | 0,1 |

P/BV — price to book value

Мультипликатор P/BV — это отношение рыночной цены акции к стоимости активов, приходящихся на одну акцию. Его удобно использовать для сравнения банков, потому что активы и пассивы банков почти всегда соответствуют их рыночной стоимости. P/BV не говорит о способности компании приносить прибыль, но дает представление о том, не переплачивает ли акционер за то, что останется от компании, в случае ее мгновенного банкротства.

P/BV меньше единицы — хорошо. На 1 рубль рыночной капитализации приходится более одного рубля реальной стоимости компании. Если компания разорится и акционерам разрешат вернуть свои доли, то им будет что возвращать.

P/BV больше единицы — плохо. На 1 рубль рыночной капитализации приходится менее одного рубля реальной стоимости компании. Если компания разорится и акционерам разрешат вернуть доли, то на всех не хватит.

Здесь тоже многое зависит от специфики бизнеса. Например, у электросетевых компаний на балансе обычно числится много материальных активов: земля, здания, ЛЭП, трансформаторы. В результате P/B будет низким. С другой стороны, у технологической компании может почти не быть материальных активов — только интеллектуальная собственность. В этом случае P/B будет высоким.

P/BV банков «ВТБ» и «Санкт-Петербург»

| «ВТБ» | «Санкт-Петербург» | |

|---|---|---|

| Рыночная капитализация | 1146 | 39,9 |

| Собственные активы компании | 2222 | 103,9 |

| Мультипликатор P/BV | 0,52 | 0,38 |

P/BV банков «ВТБ» и «Санкт-Петербург»

| Рыночная капитализация | |

| «ВТБ» | 1146 млрд рублей |

| «Санкт-Петербург» | 39,9 млрд рублей |

| Собственные активы компании | |

| «ВТБ» | 2222 млрд рублей |

| «Санкт-Петербург» | 103,9 млрд рублей |

| Мультипликатор P/BV | |

| «ВТБ» | 0,52 |

| «Санкт-Петербург» | 0,38 |

EV — enterprise value

Мультипликатор EV — это справедливая стоимость компании. Определяется так: EV = Рыночная капитализация + Все долговые обязательства − Доступные денежные средства компании.

Посмотрите на две компании и скажите, какая из них обойдется вам дороже при покупке?

EV «Русгидро» и «Россети»

| «Русгидро» | «Россети» | |

|---|---|---|

| Капитализация | 347 | 133,7 |

| + | + | |

| Долг | 156,6 | 514,4 |

| – | – | |

| Доступные деньги | 58,8 | 102 |

| = | = | |

| EV | 444,8 | 546,1 |

EV «Русгидро» и «Россети»

| «Русгидро» | |

| Капитализация | 347 млрд рублей |

| + | |

| Долг | 156,6 млрд рублей |

| – | |

| Доступные деньги | 58,8 млрд рублей |

| = | |

| EV | 444,8 млрд рублей |

| «Россети» | |

| Капитализация | 133,7 млрд рублей |

| + | |

| Долг | 514,4 млрд рублей |

| – | |

| Доступные деньги | 102 млрд рублей |

| = | |

| EV | 546,1 млрд рублей |

Цена «Русгидро» на фондовом рынке — 347 млрд рублей, цена «Россети» — 133,7 млрд. Получается, что «Русгидро» как будто дороже для вас на целых 213,3 млрд рублей. Но на самом деле это не так, и EV нам это объясняет:

- После покупки «Русгидро» вы получите долги еще на 156,6 млрд рублей, а в кассе будет 58,8 млрд — получится, что реально для вас компания обойдется в 444,8 млрд рублей.

- А если вы купите «Россети» за 133,7 млрд рублей, то вы также получите ее денежные средства в размере 102 млрд. Долг же составит 514,4 млрд, что даст общую реальную стоимость 546,1 млрд рублей. Получается, что на самом деле «Россети» дороже, причем аж на 101,3 млрд рублей.

EV — очень важный показатель сам по себе, но главная его польза — в сравнении со следующим показателем.

EBITDA

Мультипликатор EBITDA — это прибыль компании до выплаты процентов, налогов и амортизации.

EBITDA нужна нам, чтобы понять, какую прибыль приносит непосредственно бизнес компании. Умеет компания зарабатывать деньги?

Если еще проще, то EBITDA — это сколько бы компания зарабатывала в идеальных условиях, если бы все заводы у нее уже были, станки не изнашивались, а государство ввело для нее нулевую налоговую ставку.

Отдельная польза мультипликатора EBITDA в том, что он позволяет удобно сравнивать компании одной отрасли, но из разных стран. Ведь если в одной стране налог 13%, а в другой 50%, то, имея одну и ту же прибыль от бизнеса, мы получим разную чистую прибыль. По EBITDA прибыль будет одинаковой.

EBITDA «Русгидро» и «Интер рао»

| «Русгидро» | «Интер рао» | |

|---|---|---|

| Прибыль до налогов | 54,9 | 121 |

| + | + | |

| Амортизация | 31,34 | 30 |

| + | + | |

| Процентные расход | 7,89 | (−2,16) |

| = | = | |

| EBITDA | 94,13 | 148,84 |

| «Русгидро» | |

| Прибыль до налогов | 54,9 млрд рублей |

| + | |

| Амортизация | 31,34 млрд рублей |

| + | |

| Процентные расход | 7,89 млрд рублей |

| = | |

| EBITDA | 94,13 млрд рублей |

| «Интер рао» | |

| Прибыль до налогов | 121 млрд рублей |

| + | |

| Амортизация | 30 млрд рублей |

| + | |

| Процентные расход | (−2,16) млрд рублей |

| = | |

| EBITDA | 148,84 млрд рублей |

EV/EBITDA

Мультипликатор EV/EBITDA — это рыночная оценка единицы прибыли.

С помощью этого показателя сопоставляют компании, которые работают в разных системах учета и налогообложения. Он похож на уже известный вам P/E — соотношение цены и прибыли. Но только теперь вместо рыночной капитализации мы видим реальную рыночную цену компании. А вместо чистой прибыли — более достоверное значение EBITDA.

Помните, мы говорили, что по P/E некорректно сравнивать компании из разных отраслей и в разных жизненных фазах? Проблема была как раз в том, что мы делили рыночную капитализацию на прибыль после всех выплат, налогов и капитальных расходов. А теперь мы смотрим на более чистые и достоверные показатели — по ним компании уже можно сравнивать с большей уверенностью.

EV/EBITDA «Русгидро» и «Интер рао»

| «Русгидро» | «Интер рао» | |

|---|---|---|

| Рыночная капитализация | 347 | 266,2 |

| Общий долг | 156,6 | 16,2 |

| Денежные средства компании | 58,8 | 127,9 |

| EV | 444,8 | 154,5 |

| Прибыль до налогов | 54,9 | 121 |

| Чистая прибыль | 42,1 | 96,9 |

| Амортизация | 31,34 | 30 |

| Уплаченные проценты | 7,89 | −2,16 |

| EBITDA | 94,13 | 148,84 |

| P/E | 8,24 | 2,75 |

| EV/EBITDA | 4,73 | 1,04 |

EV/EBITDA «Русгидро» и «Интер рао»

| Рыночная капитализация | |

| «Русгидро» | 347 млрд рублей |

| «Интер рао» | 266,2 млрд рублей |

| Общий долг | |

| «Русгидро» | 156,6 млрд рублей |

| «Интер рао» | 16,2 млрд рублей |

| Денежные средства компании | |

| «Русгидро» | 58,8 млрд рублей |

| «Интер рао» | 127,9 млрд рублей |

| EV | |

| «Русгидро» | 444,8 |

| «Интер рао» | 154,5 |

| Прибыль до налогов | |

| «Русгидро» | 54,9 млрд рублей |

| «Интер рао» | 121 млрд рублей |

| Чистая прибыль | |

| «Русгидро» | 42,1 млрд рублей |

| «Интер рао» | 96,9 млрд рублей |

| Амортизация | |

| «Русгидро» | 31,34 млрд рублей |

| «Интер рао» | 30 млрд рублей |

| Уплаченные проценты | |

| «Русгидро» | 7,89 |

| «Интер рао» | −2,16 |

| EBITDA | |

| «Русгидро» | 94,13 |

| «Интер рао» | 148,84 |

| P/E | |

| «Русгидро» | 8,24 |

| «Интер рао» | 2,75 |

| EV/EBITDA | |

| «Русгидро» | 4,73 |

| «Интер рао» | 1,04 |

Рассчитанный мультипликатор EV/EBITDA показывает нам, что реальное положение дел обеих компаний лучше, чем это говорит быстрый расчет по P/E. У компаний очень мощная инфраструктура, на которую идет списание амортизации 30—32 млрд рублей в год. Существенная часть прибыли «Русгидро» также идет на погашение долга. А это дополнительные 7,9 млрд прибыли, которые может добавить компания после погашения долга. Все это учитывается в EV/EBITDA и не учитывается в P/E.

Принцип оценки EV/EBITDA такой же, как и P/E — чем меньше, тем лучше, а отрицательное значение, как правило, говорит об убытках.

Более точный и детальный EV/EBITDA показал, что «Интер рао» не просто явный фаворит в этом сравнении, но и что акции этой компании в принципе хорошая идея для покупки.

Долг/EBITDA

Мультипликатор Долг/EBITDA отражает количество лет, которое нужно компании, чтобы погасить своей прибылью все долги. Чем меньше лет, тем лучше. Долг/EBITDA «Русгидро» и «Интер рао» на конец 2021 года — 1,66 и 0,1 соответственно. Мы опять видим, что «Интер рао» выглядит предпочтительнее.

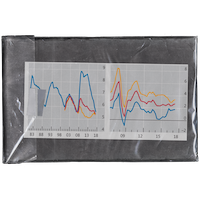

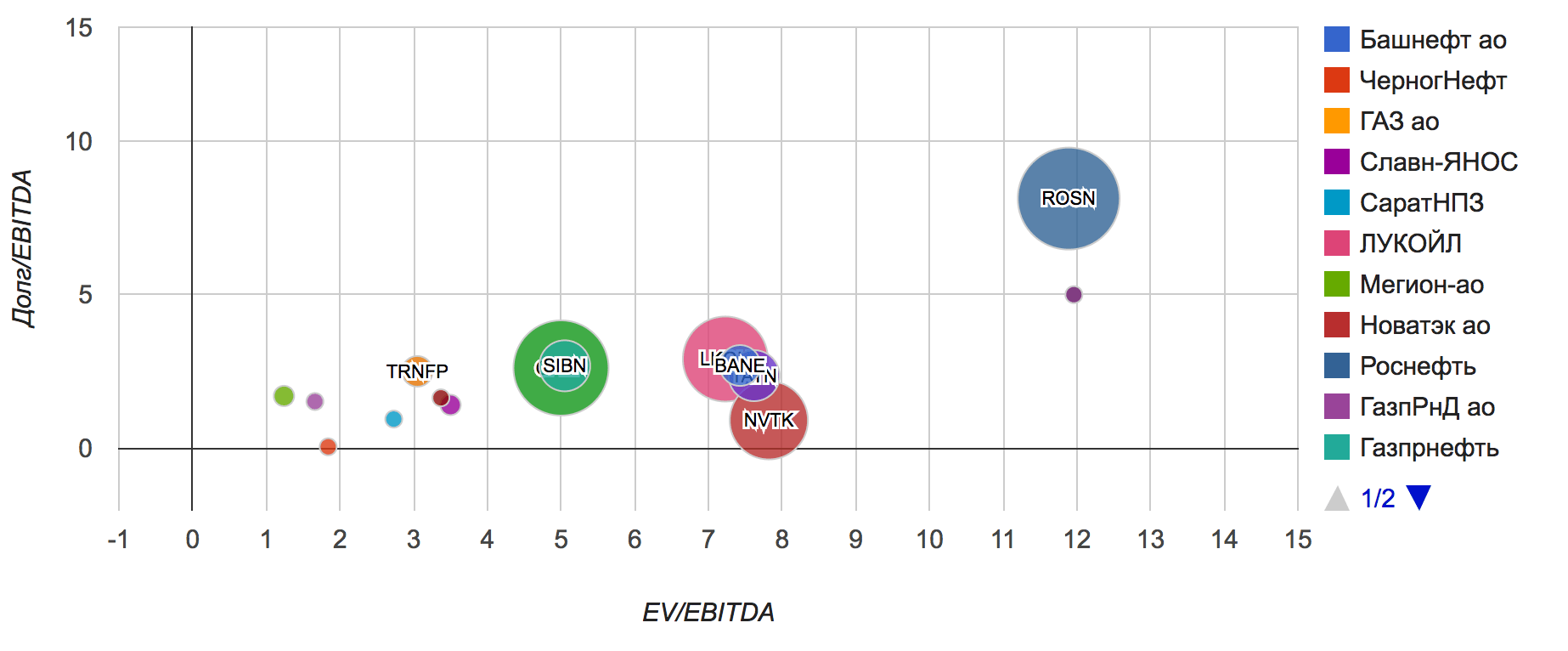

Инвесторы чаще всего сначала смотрят именно на мультипликаторы EV/EBITDA и Долг/EBITDA. Часто их объединяют в одну пузырьковую диаграмму, на которой по оси Х показатель EV/EBITDA, по оси Y — Долг/EBITDA, а размер окружности определяют капитализацией компании. Далее таким образом на график помещают все компании одной отрасли:

Самые недооцененные компании на этой визуализации будут слева внизу, около начала координат. Разумному инвестору остается выбрать компанию слева снизу, изучить ее и проинвестировать.

EPS — earnings per share

Мультипликатор EPS — это чистая прибыль на одну обыкновенную акцию. Измеряется как отношение прибыли на количество акций. для анализа чаще используется рост EPS, то есть процентное изменение прошлого показателя EPS к нынешнему. Очень часто резкий рост или падение прибыли является предвестником соответствующего изменения цены акций.

Например, по итогам 2016 года «Детский мир» показал рост прибыли на 291%. После выхода финансового отчета цена акций поднялась на 35%. В тот же год у ретейлера «Дикси» прибыль снизилась на 573% — после выхода отчета акции упали на 35%.

при этом сильно полагаться на изменение EPS не стоит. Лучше использовать этот мультипликатор как дополнительный критерий отбора, когда уже произведен отсев по основным мультипликаторам, рассмотренным выше.

Динамика EPS может сильно варьироваться в зависимости от характера бизнеса. И консервативную компанию вроде «Русгидро» довольно легко отличить от акции роста, например, TCS Group.

Процентное изменение EPS год к году

| 2017 | 2018 | 2019 | 2020 | 2021 | |

|---|---|---|---|---|---|

| «Русгидро» | −14% | +13% | −27% | +26% | +17% |

| «TCS Group» | +73% | +42% | +33% | +22% | +43% |

Процентное изменение EPS год к году

| «Русгидро» | |

| 2017 | −14% |

| 2018 | +13% |

| 2019 | −27% |

| 2020 | +26% |

| 2021 | +17% |

| «TCS Group» | |

| 2017 | +73% |

| 2018 | +42% |

| 2019 | +33% |

| 2020 | +22% |

| 2021 | +43% |

ROE — return on common equity

Мультипликатор ROE — это доходность акционерного капитала в процентах годовых, то есть рентабельность. По нему можно судить об эффективности компании.

Например, возьмем две автомойки: первая рассчитана на 30 машин, а вторая на 5. Собственных активов у первой намного больше: бо́льшая площадь земли, больше само здание автомойки, больше оборудования. Но если при этом обе автомойки дают одинаковую прибыль, мы увидим перекос в показателе ROE: у маленькой автомойки он будет намного выше. ROE сообщит нам, что маленькая автомойка эффективнее и что закупленное ей оборудование (собственный капитал) окупается гораздо быстрее. Так что мы как инвесторы выберем именно автомойку на 5 машин.

А вот реальный пример с уже рассмотренными ранее компаниями.

ROE «Русгидро» и «Интер рао»

| «Русгидро» | «Интер рао» | |

|---|---|---|

| Прибыль за год | 42,1 | 96,9 |

| / | / | |

| Собственные активы компании | 629 | 679 |

| × 100% | × 100% | |

| ROE | 6,7% | 14,3% |

ROE «Русгидро» и «Интер рао»

| «Русгидро» | |

| Прибыль за год | 42,1 млрд рублей |

| / | |

| Собственные активы компании | 629 млрд рублей |

| × 100% | |

| ROE | 6,7% |

| «Интер рао» | |

| Прибыль за год | 96,9 млрд рублей |

| / | |

| Собственные активы компании | 679 млрд рублей |

| × 100% | |

| ROE | 14,3% |

Получается, что «Интер рао» — более эффективная компания, рентабельность собственного капитала у нее выше.

Особенности использования мультипликаторов

Мультипликаторы следует применять для сравнения компаний из одной отрасли, потому что в зависимости от типа бизнеса компании, его цикличности или других свойств показатели мультипликаторов могут заметно отличаться.

Представьте, например, насколько могут отличаться собственные средства и капитал у Яндекса и «Газпрома». Яндексу не нужно строить трубопровод, чтобы зарабатывать деньги.

А если сравнить отношение прибыли Яндекса к выручке и, например, прибыль сети «Магнит» к выручке? Рентабельность бизнеса совершенно иная, поэтому такое сравнение не всегда корректно.

Разумная инвестиционная стратегия — найти лучшие по мультипликаторам компании в каждой отрасли и составить диверсифицированный инвестиционный портфель.

Еще одна особенность использования мультипликаторов относится к финансовой отчетности банков. В ней вы не найдете выручки, а долги банков нельзя считать так, как мы их считаем для обычных компаний. Именно поэтому для сравнения банков мы не можем использовать целый ряд мультипликаторов, а именно: P/S, EV/S, EV/EBITDA, долг/EBITDA. Вместо них можно использовать самые универсальные P/E и P/BV.

Запомнить

- Мультипликаторы отражают отношение между рыночной капитализацией компании и финансовыми показателя бизнеса. Это помогает сравнить разные компании по единой шкале.

- Недооцененные компании подвержены меньшему риску.

- Анализировать компании на основе мультипликаторов следует по совокупности всех показателей, а не по одному.

- Мультипликаторы лучше использовать для сравнения компаний одной отрасли, добавляя таким образом в свой портфель лучшие компании из каждого сектора.